美联储政策转向恐引发蝴蝶效应。

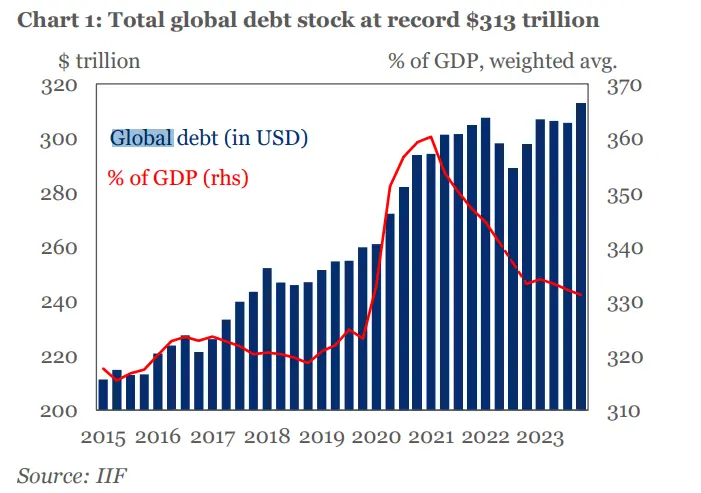

国际金融研究所(IIF)周三发布报告称,2023年全球债务水平达到313万亿美元,时隔一年再创历史新高。值得注意的是,新兴经济体债务与国内生产总值(GDP)的比值也达到了新的峰值。世界银行警告称,高利率带来更强劲的增长需求,潜在的诸多经济逆风可能成为债务违约的导火索。

债务压力持续升级

IIF在发给第一财经的《全球债务监测》报告中表示,2022年回落7万亿美元后,全球债务去年激增超过15万亿美元。“这一增长约55%来自发达市场,主要由美国、法国和德国推动。”

2023年,全球债务与GDP之比环比回落约2个百分点,降至近330%。这主要来自发达经济体的贡献,新兴市场的该项债务压力指数突破了2021年的高点。其中,印度、阿根廷、俄罗斯、马来西亚和南非的增幅最大,这表明债务偿还方面的潜在挑战正在增加。

最新数据显示,2024年新兴市场的借贷意愿继续升温。年初往往是债券发行的繁忙时期,包括沙特阿拉伯、墨西哥、匈牙利、罗马尼亚在内,1月份发展中国家相关债券发行创下了470亿美元的历史同期峰值。“如果这种乐观情绪持续下去,也应该会扭转欧洲政府和非金融企业在成熟市场进行的去杠杆化,这两个市场现在的负债都比疫情前少。”

全球债务规模2023年突破300万亿美元(资料来源:IIF)

不过,报告警告称,随着美联储即将降息,围绕美国利率和美元走势的不确定性可能会进一步加剧市场波动,并为相对高度依赖外部借贷的国家带来更紧张的融资条件。今年以来,受到强劲经济数据打压,市场对于美联储降息预期不断降温。

非洲正在经历着美元荒带来的汇率动荡和债务危局。第一财经记者汇总发现,至少10个非洲国家货币兑美元汇率近半年贬值超过10%,地区最大经济体尼日利亚货币奈拉官方报价新年以来贬值超过60%。随着商品进口价格的飙升,进一步加剧国内通胀压力。与此同时,随着当地货币贬值,偿还美元债务变得更加昂贵,从而形成恶性循环。

此外,IIF表示,地缘政治已迅速成为一种“结构性市场风险”,更深层次的分裂引发了全球对财政纪律的担忧。“政府预算赤字仍远高于疫情前的水平,地区冲突的加速可能会引发国防开支的突然激增。”

经济动能面临考验

无独有偶,世界银行本周也警告称,高借贷成本已经“极大地改变”了发展中国家提振低迷经济增长的需求。

一些风险较高的发行国已经开始尝试以更高的利率开拓市场。肯尼亚最近为国际债券发行利息已经超过10%,这已经明显超过了传统意义上地方性收益率的阈值。

世界银行副首席经济学家科斯(Ayhan Kose)本周向媒体表示:“在全球经济体借贷方面,情况发生了巨大变化。”但他拒绝对个别特定国家发表评论。“如果我有一个利率为10%的贷款,我会很担心。更快的增长,尤其是高于实际借贷成本的实际增长率,可能难以实现。”

世界银行在1月份发布的《全球经济展望》报告中预计,即使避免了衰退,2020-2024年全球经济也将出现30年来最疲软的五年表现。2024年全球经济增长预计将连续第三年放缓至2.4%,2025年将升至2.7%,仍远低于2010年代3.1%的平均水平。

值得一提的是,新兴经济体的增长放缓尤为严重,其中约三分之一的经济体自新冠肺炎疫情以来没有完全复苏,人均收入仍低于2019年的水平。

如今,持续的中东局势和红海危机加剧了全球贸易疲软的担忧。联合国贸易和发展会议最新一期《全球贸易更新》报告显示,2023年年底全球贸易额缩减约1.5万亿美元至31万亿美元以下,与2022年相比下降5%。报告预测,2024年,全球贸易仍然存在高度不确定性,总体比较悲观。

贸易一直是新兴市场发展的关键驱动力,也是外汇收入的关键来源。 如果经济增长乏力,新兴经济体可能不得不通过重新安排到期日或与债权人达成重组债务协议。第一财经记者注意到,去年以来,包括阿根廷、斯里兰卡、巴基斯坦、加纳等多国与国际货币基金组织(IMF)展开了多轮债务谈判。

20国集团(G20)国家于2020年宣布启动缓债倡议框架,旨在帮助债务负担过重的国家加快和简化谈判进程,尽快从疫情冲击中恢复。然而,受到各种复杂因素的影响,该计划的后续进展并不顺利。“你需要债务谈判的框架,但国际社会并没有如愿及时看到。如果增长仍然疲软,融资条件仍然紧张,你将看不到解决这个问题的简单途径。”科斯说。

转载请注明出处华人站华人新闻,华人中文网 » 美联储政策转向恐引发蝴蝶效应。

华人站华人新闻,华人中文网

华人站华人新闻,华人中文网