随着1月行情在本周迎来尾声,对于不少华尔街投资者而言,今年的市场行情其实始终有一个谜团难以解开——那就是为什么明明美债收益率在1月整体走高(降息预期出现了降温),美股却还能表现得那么牛?

对此,以David Kostin为首的高盛股票策略师给出的答案,看上去却很简单——就因为美国经济太好了。

高盛集团策略师表示,强劲的经济前景正在帮助美国股市抵御国债收益率的上涨。当然,如果货币政策依然偏紧等因素,推动收益率走高的速度过快,这种情况仍可能会发生变化。

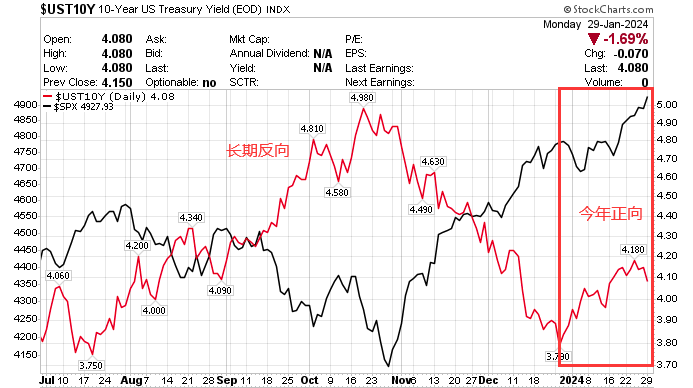

高盛在报告中指出,自去年7月长期美债收益率开始上升以来,标普500指数和10年期美债收益率其实就一直呈负相关关系。

在此期间,标普500指数曾一度遭遇大幅抛售,因为美债收益率在去年10月份升至16年高位,使得股票的吸引力相对下降。直到去年最后几个月,与债券价格反向的收益率最终下跌,美股才借势迅速反弹。

然而,在过去一个月,上述去年的行情规律却似乎已不再“奏效”……

如上图所示,1月迄今,即使10年期美债收益率上升了近30个基点,一度突破了4.1%,但美股却仍率创历史新高。

美国经济太好正改变股债关联性?

高盛策略师们认为,股市表现坚挺的原因之一是,美国经济前景正不断改善。

他们的数据显示,自1990年以来,当美债收益率曲线变陡时,标普500指数的月回报率中值为1.3%。

高盛策略师们指出,然而,当经济增长预期改善而非减弱时,无论收益率曲线是变陡还是变平,股市回报率都会大幅提高。

他们写道,“随着投资者对美联储可能收紧货币政策的担忧减少,经济增长预期应该会成为眼下更重要的行情驱动因素,从而促使今年美股与美债收益率之间的负相关性降低。”

高盛在近日发布的另一份报告中曾表示:“我们预计2024年美国GDP增长速度将比市场的普遍看法强劲得多,预计出现经济衰退的风险也将低得多。”

高盛预计,标普500指数在2024年底将升至5100点,较上周五收盘价涨超4%。

不过,高盛策略师也提到,“如果利率因美联储政策或国债供求平衡发生变化而从当前水平大幅上升,股市将可能陷入困境。此外,如果美债收益率的上升速度超过近期水平,不管原因为何,股市也都将面临压力。”

华人站华人新闻,华人中文网

华人站华人新闻,华人中文网