在经历了近年来全球半导体供应不稳定的阵痛后,日本的造车与半导体行业似乎又寻到一个合作的契机。

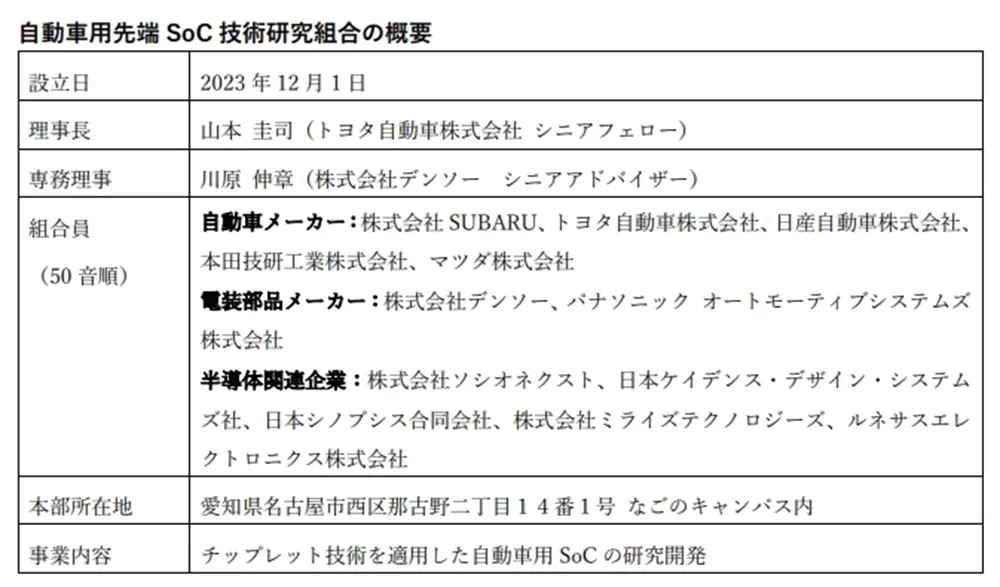

日前外媒报道称,以全球汽车制造商丰田为首,包括汽车制造商、电器元件制造商和半导体企业在内的12家日本企业宣布结成——汽车先进 SoC 研究中心(即Advanced SoC Research for Automotive,以下简称ASRA),将共同研究和开发用于汽车的高性能半导体。

根据钛媒体App了解到的消息,ASRA已于2023年12月1日设立,总部位于日本爱知县名古屋市,成员包括丰田、日产、本田、马自达、斯巴鲁等五家汽车制造商,松下汽车系统、日本电装公司两家电子元件制造商,以及瑞萨电子、Socionext、Synopsys日本公司等五家半导体企业。

日系品牌抱团“造芯”

半导体作为现代汽车的中枢神经,已成为汽车工业不可或缺的要素。自动驾驶、多媒体系统等领域对半导体的需求不断攀升,一辆高端智能汽车中能使用超过1000个不同的半导体和100个左右的传感器。在自动驾驶技术日益成熟,电动汽车市场迅速增长的背景下,这个数字预计还将继续膨胀。

而在其中,SoC是汽车自动驾驶技术和多媒体系统必不可少的半导体,需要最先进的半导体技术来实现更强大的计算能力。

公开资料显示,SoC是系统级芯片,一般包含多个处理器单元,是把CPU(中央处理器)、GPU(图形处理器)、数字信号处理器(DSP)、RAM(内存)、调制解调器(Modem)、导航定位模块以及多媒体模块等,整合在一起的系统化解决方案。

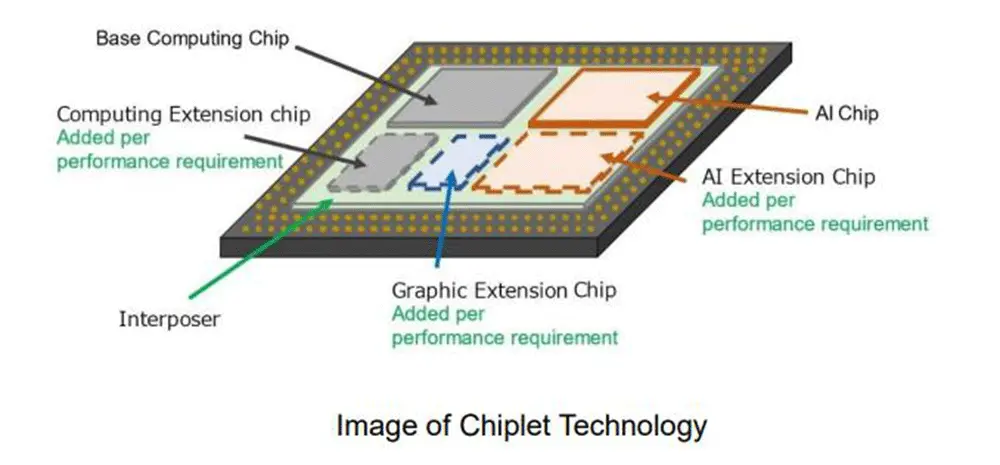

而ASRA组织成立的初衷,就是为了突破高端SoC技术,ASRA计划利用 Chiplet(小芯片 / 芯粒)技术并结合不同的半导体类型来研发汽车SoC。该技术能允许更高的自由度和灵活性,有望将不同的半导体组合,实现既高效又可靠的处理能力。

这种合作预示着企业可以更好地定制半导体,以满足智能汽车在各种复杂环境下的需求。

从钛媒体App目前掌握的消息来看,ASRA的理事长将由丰田智能互联内部公司总裁山本圭司担任,专务理事则由日本电装公司高端技术研究所所长川原伸章担任。该联盟的目标是到2028年建立车载小芯片技术,从2030年开始将SoC安装在量产汽车中。

ASRA方面表示,上述12家企业之所以联合成立该组织,是为了实现汽车智能化、电动化的支撑功能,高性能计算机车载化的芯片技术备受期待。由于技术的车载化存在着功能安全以及热、噪声、振动等汽车特有的课题,因此以汽车制造商为轴心构建共同体制,推进技术研究以有效解决技术课题。

从实用化的目的来看,ASRA将根据各汽车制造商的使用案例提取课题,完成对车载化实用性更高的技术研究,并且通过半导体企业、ECU厂商等多元化企业的广泛参与,完成技术研究。此外,通过构建技术研究体制,还可以提高半导体人才培养水平。

而在政策端,根据《日经新闻》此前报道,日本政府正计划推出激励措施,以促进包括电动汽车和半导体设备在内的各个生产领域。此次税收优惠政策将对相关企业进行财政上的大力支持,增强其研发和生产动力。特别针对半导体产业的企业,最高将享受20%的企业所得税减免,为行业的长期发展提供了稳固的土壤。

市场分析师认为,这样的行业联盟能极大促进汽车半导体的技术进步,尤其在智能驾驶和电动车等领域。在全球芯片供应链持续紧张的情况下,ASRA可以稳固日本作为半导体供应大国的地位,还可能帮助丰田等车企减轻芯片短缺的压力,拓宽其在全球市场中的竞争优势。

另有专家表示,在晶圆厂设备越来越先进且成本上升的背景下,集中投资于特定技术路径附带着风险。长远来看,半导体产业的发展脉络需要不断创新和前瞻性地思考。如何在市场不断变化的同时,保持领先地位,是ASRA成员未来需要共同面对的挑战。

日本今后能否在半导体产业获得更多影响力,取决于日本半导体全产业链的研发能力,特别是在自己的优势领域能否持续研发和外延。而这次ASRA的成立,无疑是一个很好的契机。

汽车SoC芯片竞速

在汽车领域,几家顶尖的半导体公司正展现出它们在各自细分市场的强势地位。

英飞凌在整个汽车芯片市场以及功率半导体领域中占据领导地位,而恩智浦则在汽车处理器市场上遥遥领先。意法半导体占据着最大的SiC器件和模组市场份额,瑞萨则是汽车MCU(微控制器单元)的佼佼者。这些公司通过多年的技术积累和战略并购,构建了高毛利率的商业模式,使它们得以跑赢2023年下行的半导体周期。

在即将到来的5G、AI和物联网等新技术革命下,ASRA的成立意在把日本的半导体以及更广泛的高技术行业推向全球的前沿。

当前,智能座舱的配置水平已经成为消费者购车的重要参考指标之一,同样,智能座舱也是主机厂打造差异化和品牌影响力的重点领域。伴随着座舱集成的功能越来越多,它所需要的硬件资源及算力需求也会越来越高,高算力和高性能的SoC芯片将成为智能座舱的刚需。

根据IHS数据,预计2025年全球汽车SoC市场规模将达到82亿美元,并且L3级别以上自动驾驶预计2025年之后开始大规模进入市场,配套高算力、高性能SoC芯片将会带来极高附加值,有望带动主控芯片市场快速扩容。

目前,智能座舱SoC芯片市场份额主要集中在几家海外的芯片企业手中,包括高通、瑞萨、英特尔、恩智浦、TI等。从全球范围来看,在2022年,高通座舱SoC芯片的市占率最高,占比为43.4%;瑞萨电子排在第二位,占比为19.7%;英特尔排在第三位,占比为18.16%。

前三家占比超过80%的市场份额,也就说现阶段的智能座舱SoC芯片市场高度集中。也正因如此,不少企业都在积极布局汽车SoC:英伟达等半导体大厂正在研发车用高性能SoC;而特斯拉也正在自主开发SoC,并已搭载在车辆上。

另据相关统计数据显示,2022年,我国新车搭载智能座舱SoC芯片的装配量为700.5万颗,市场规模达14.86亿美元,约占全球总市场份额的48%(全球智能座舱SoC芯片市场规模为30.92亿美元)。预计到2025年,全球和中国汽车座舱智能配置渗透率将分别达到59%和78%,同时,全球智能座舱SoC芯片的市场规模将突破50亿美元。

从国内市场来看,虽然我国智能座舱SoC芯片的市场规模占比较高,但现阶段国产座舱SoC芯片的市占率却没有达到相近水平。

目前,高端智能汽车座舱SoC芯片市场的主要份额被如高通、Intel和三星这样的消费电子领域的巨头所把持。这些企业的产品拥有领先的制程技术,加之它们的规模化生产和成本效益也是其主要优势。而中端及低端市场则主要由如恩智浦、TI、瑞萨等传统汽车芯片制造商所主导,他们与高端芯片厂商最明显的差异在于其对成本控制的强大能力,以及芯片稳定性和可靠性上的显著优势。

在过去,国内的汽车座舱SoC芯片生产企业主要还处于研究和开发阶段,因此在量产和车辆装配方面相对较少。

但在最近的两年里,国产座舱SoC芯片开始被迅速应用于生产,并取得了规模化生产的重大突破。此前,眼尖的网友还在雷军晒出的十几本“书单”照片中,发三本跟芯片有关的书籍。而未来的小米无疑将会打造更多其他的芯片,其中很大概率也将包括难度更高的SoC芯片。

尽管国内厂商在座舱SoC芯片领域起步较晚,但他们赶上了国内新能源汽车产业的快速扩张和国产替代芯片的潮流,预计在未来将会拥有更加宽广的成长空间。

而显然,国内的车企也同样意识到,跨越到造芯的领域并非易事,随之而来的是技术更新换代对成本的持续压力,并且持续的投资也是一个值得深思的挑战。目前,亲自下场开展芯片生产的车企尚属少数,多数车企仍旧倾向于采购或是与芯片厂商进行深入合作的方式。

芯片,作为技术产业的一个关键高地,对于当前强调技术创新精神的车企而言,确实是技术层面的一剂强心剂,但实际上同样蕴含风险。因为比起现有的芯片短缺问题,汽车企业面临的最大挑战并不仅仅是来自芯片供给的不足,更关键的是如何精心定义产品功能,并且在商业模式闭环的前提下,作出最佳的技术路线选择。

转载请注明出处华人站华人新闻,华人中文网 » 在经历了近年来全球半导体供应不稳定的阵痛后,日本的造车与半导体行业似乎又寻到一个合作的契机。

华人站华人新闻,华人中文网

华人站华人新闻,华人中文网